É preciso confiança e informações precisar para tomar decisões importantes no mundo dos negócios. Por isso, ter relatórios financeiros para a empresa facilita enxergar os números fundamentais para uma atuação mais estratégica, com foco em resultados e crescimento.

Dados de receitas, despesas, inadimplência e retorno, são informações essenciais para a boa gestão financeira da empresa e ajudam a estabelecer prioridades de investimentos, por exemplo.

Atitudes do empreendedor afetam diretamente a gestão e resultados da empresa. Como por exemplo, sua capacidade de liderar, organizar, ter iniciativa e, principalmente, seu poder de decisão.

Pensando nisso, desenvolvemos esse conteúdo para te ajudar a construir e entender como utilizar relatórios financeiros na empresa de maneira estratégica e eficiente. Acompanhe!

O que são relatórios financeiros?

Os relatórios financeiros são um conjunto de dados e informações indispensáveis para a tomada de decisão nas empresas. Existem vários tipos de relatórios que analisam desde resultados, identificam os próximos investimentos até a taxa de inadimplência.

O objetivo desses dados é passar informação relevante para a gestão da empresa. A avaliação da saúde financeira do negócio também pode ser feita através desses relatórios.

Por tanto, é fundamental que as informações contidas nos relatórios financeiros da empresa sejam precisas e claras.

Além disso, é importante lembrar que forjar resultados pode ser crime e muitos desses documentos podem ser requisitados por órgãos de fiscalização. Dessa forma, os responsáveis podem responder legalmente por eventuais danos.

Quais dados aparecem nos relatórios financeiros das empresas?

Basicamente, os registros financeiros apesentados nos relatórios financeiros se dividem em 2 principais tipos: as métricas e os indicadores. Sendo dados muito importantes para análises estratégicas e gestão da empresa.

Por ser tratarem de números que se relacionam diretamente, é comum haver confusão entre os termos métricas e indicadores. Por isso, descrevemos abaixo alguns tipos de métricas e indicadores e explicamos suas diferenças.

Métricas são dados brutos que compõem os indicadores, por exemplo:

- receita bruta;

- receita líquida;

- custo fixo;

- custo variável;

- lucro bruto;

- lucro líquido;

- despesas.

Então, com o tratamento, cruzamentos ou cálculos usando as métricas são gerados indicadores, como:

- Ponto de equilíbrio;

- Margem de contribuição;

- Ticket médio;

- Rentabilidade;

- LTV (Life Time Value ou Valor de Vida do Cliente);

- CAC (Custo de Aquisição de Clientes).

- Lucratividade;

- Taxa de renovação de contrato;

- Taxa de inadimplência;

- Churn.

Dessa forma, os indicadores são criados e alimentados pelas métricas. As métricas são dados brutos colhidos a nível operacional. Por outro lado, os indicadores são a combinação e tratamento de métricas que geram informações a nível mais estratégico.

Por exemplo, a taxa de inadimplência é um indicador financeiro calculado a partir de duas métricas: o total de faturas enviadas dividido pelo total de faturas não pagas.

Para que servem os relatórios financeiros?

São os relatórios financeiros que dão base para a administração de uma empresa. Se um gestor pretende aumentar uma linha de produto, por exemplo, através de um relatório financeiro, pode-se analisar se a empresa terá recursos para comprar novos maquinários e ferramentas necessárias.

Além disso, o empresário que sabe interpretar um relatório financeiro tem mais clareza ao fazer o controle financeiro e cálculos dos resultados de uma organização.

O relatório é um documento que pode ter informações contábeis. Entre todos os dados, alguns dados fundamentais, como por exemplo:

- Balanço Patrimonial: indica quais são os bens, direitos e obrigações de uma empresa;

- Custos Operacionais: custo para realizar todas as operações e com colaboradores;

- Liquidez da empresa: quão rápido um ativo da organização pode ser convertido em dinheiro;

- Resultados Obtidos: indica quais são os gastos, receitas e lucro das atividades.

Quais os tipos de relatórios financeiros para empresas?

Os relatórios financeiros mais utilizados no dia a dia das empresas são:

- Demonstrativo de Fluxo de Caixa (DFC);

- Demonstrativo de Resultado de Exercício (DRE);

- Planejamento Orçamentário;

- Relatório de Contas a Pagar e a Receber;

- Balanço Patrimonial;

- Resultados obtidos.

Agora que já sabemos o que é relatório financeiro, para que servem e quais os tipos, vamos aprofundar um pouco mais em cada um para que você saiba quando usar e o que analisar.

Demonstrativo de Fluxo de Caixa (DFC)

Nele é demonstrada a parte contábil de uma organização, oferecendo informações sobre fluxos de entrada e saída de capital.

Esse documento é gerado de acordo com um determinado período de tempo pré-estabelecido. A estruturação do demonstrativo de fluxo de caixa baseia-se em 3 princípios de atividade:

- Operacionais: fluxos da produção e entrega da empresa.

- Investimento: transações feitas, referente a ativo não circulante.

- Financiamento: financiamentos, empréstimos e outros recursos vindos de terceiros.

De toda maneira, o DFC e o DRE se distinguem no seu registro. Pois o DFC se refere ao regime de competência, enquanto o DRE fundamenta-se no regime de caixa.

Demonstrativo de Resultado de Exercício (DRE)

DRE, é a sigla para Demonstrativo de Resultado de Exercício, é um documento de fluxo de caixa bem completo e detalhado. Que demonstra os resultados de um período de tempo maior, como por exemplo, um semestre ou um ano.

Por certo é relatório analisado somente de tempos em tempos, assim, sua utilidade e importância se dá por possibilitar uma visão mais ampla de tudo que está acontecendo na empresa.

Planejamento Orçamentário

Esse relatório também é analisado em períodos de tempo mais longo, geralmente de 6 em 6 meses ou a cada ano, o planejamento orçamentário irá comparar os resultados entre períodos.

Desse modo, com o planejamento orçamentário, o empresário terá uma visão geral do comprometimento do orçamento até o momento da análise. E com base nisso, entender e estruturar o orçamento dos próximos períodos, antevendo gastos e investimentos.

Relatório de Contas a Pagar e a Receber

Antes de tudo, é fundamental para uma organização ter de forma clara e objetivos uma visão do que irá receber e quais as contas a pagar. Esse é um relatório que, como o fluxo de caixa, deve ser gerado frequentemente.

Portanto, esse relatório deve ser atualizado diariamente, conforme o decorrer das atividades da empresa, já que quase todos dos dias são geradas contas a pagar e receber.

Apesar de parecer simples, controlar os recebíveis de cartão de queridos, por exemplo, é uma tarefa complexa e fácil de se tornar confusa, pois se estende para os meses seguintes.

Consequentemente, com um relatório bem estruturado, a organização não atrasa suas contas e controla efetivamente seus recebíveis.

Balanço Patrimonial

O balanço patrimonial integra todas as movimentações financeiras da organização em determinado período de tempo. Ou seja, considera ativos, que são bens direitos, ou passivos, que são obrigações de terceiros e o patrimônio líquido da empresa, que se refere às obrigações com a própria organização.

Geralmente é elaborado por contadores, uma vez que exige um certo grau de conhecimento técnico em contabilidade.

Resultados obtidos

Para encontrar os resultados de forma mais eficiente, é preciso fazer a soma das entradas com a mensalidades, produtos, serviços e subtrair os custos operacionais e os valores dos itens.

Esse trabalho pode ser feito por softwares de controle financeiro, realizando os cálculos de maneira automática, o que facilita ainda mais a elaboração de um bom relatório.

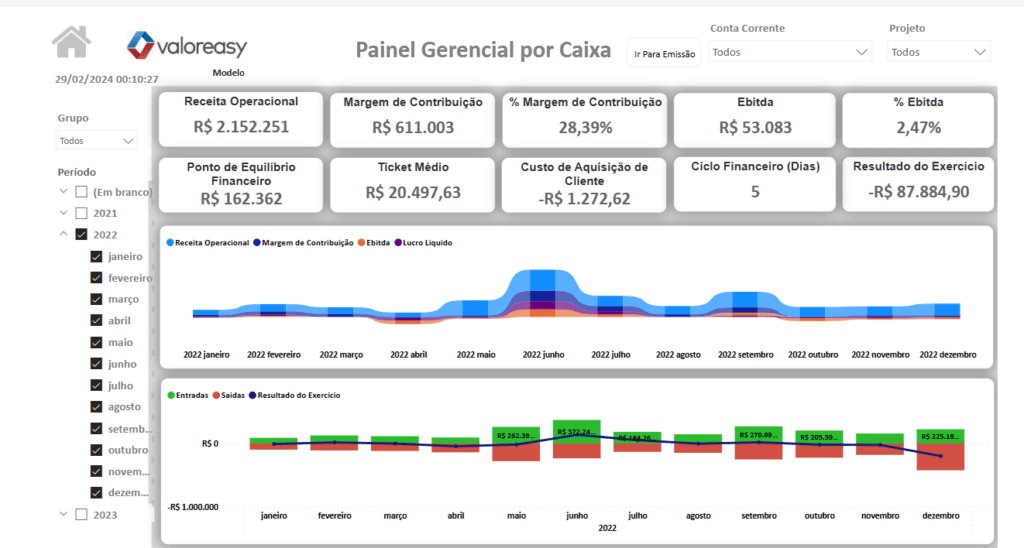

Exemplo de Relatório Financeiro para Empresa

Tendo controle financeiro sempre em dia, o empresário pode apurar os números da empresa de forma muito rápida e clara para tomar as melhores decisões para o negócio.

Veja abaixo um exemplo de relatório feito pela equipe de BPO Financeiro da Valoreasy:

Qual a importância dos relatórios financeiros para as empresas?

Como citado anteriormente, os relatórios financeiros empresariais são essenciais para uma gestão eficiente e organizada.

Isso porque os relatórios financeiros permitem, melhores decisões, maior controle financeiro, crescimento escalável e até mesmo redução de gastos. Entenda mais detalhes:

Tomadas de decisões mais acertadas

A rotina de uma empresa envolve decisões constantes, como por exemplo:

- compra de materiais,

- aumento ou não do quadro de funcionários,

- investimento em uma nova ferramenta,

- promoção de eventos.

Um ponto em comum que envolve todas essas decisões é o orçamento disponível. Aliás, ter acesso e segurança aos dados do empreendimento é indispensável para dar um novo passo.

Por exemplo, uma empresa sem fins lucrativos, que deseja realizar um evento, precisa determinar os custos que podem ter com esse evento, sem prejudicar a sua liquidez.

Bons relatórios financeiros possibilitam que decisões assim, sejam feitas de maneira mais segura e assertiva.

Melhor controle orçamentário

Com o orçamento da organização mais controlado e estruturado, diminuem-se as chances de desequilíbrios financeiros.

Assim, o relatório financeiro permite monitorar as despesas e receitas de forma estratégica, estudando o retorno dos investimentos feitos, dando informações relevantes para os próximos passos.

Evolução no desempenho de cada setor

Uma análise 360 de toda a empresa e seus setores, possibilita ao gestor identificar mais facilmente os setores produtivos e os que precisam melhorar seu desempenho, ajudando nas melhorias da estratégia e da gestão.

Evitar gastos desnecessários

Com o acompanhamento regular dos relatório financeiro, especialmente o fluxo de caixa, é possível estudar os gastos de maneira mais eficiente para evitar que despesas desnecessárias sejam feitas.

Além disso, esse documento também facilita a percepção de onde é possível atenuar gastos e eliminar desperdícios.

3 Dicas para construir relatórios financeiros completos na sua empresa

Agora que você já sabe quais são as métricas e indicadores mais relevantes e já pode selecionar qual relatório ideal para sua empresa, sugerimos que a construção do relatórios financeiros da sua empresa seja fundamentada nos seguintes princípios:

Centralizar e padronizar informações

Centralizar e padronizar os dados é essencial para elaborar um relatório financeiro de forma mais ágil e eficiente. Portanto, todas as informações relevantes, como as métricas, devem estar reunidas em um único lugar e dividida em categorias.

Desse modo, é fácil encontrar os dados imediatamente, já que a pesquisa dos documentos se torna mais prática, rápida e simples.

Automatizar tarefas

A automatização de tarefas é a digitalização de processos repetitivos através de softwares de gestão ou ferramentas de automação. O que garante um processo ágil, íntegro e simplificado além de economizar esforços.

A automatização de tarefas também é uma alternativa para organizações que possuem um grande fluxo de caixa evitarem grandes investimentos na contratação de equipes.

Já que a geração de relatórios financeiros demanda a realização de diversas atividades burocráticas e complicadas quando realizadas de forma manual, por levarem muito tempo para realizá-las e a manualidade está sujeita a erros.

Use os dados para tomadas de decisões

Além de gerar um histórico inteligente dos registros da organização, os relatórios também devem fornecer dados para a tomada de decisões. Bem como informações para os funcionários, investidores e terceiros interessados em saber a situação financeira da organização.

Assim, os relatórios financeiros são documentos que sintetizam informações relevantes sobre o histórico e desempenho das finanças da empresa.

Comumente, pessoas que não são da área e não têm conhecimento técnico sobre gestão financeira empresarial recebem esses relatórios para ler, analisar e interpretar suas informações.

Por isso, indica-se utilizar gráficos, planilhas e até mesmo textos descritivos nos relatórios financeiros da empresa.

Além disso, devem ser fáceis de manusear, de fácil edição e seus dados precisam ser de fácil extração, isso significa, que quanto mais visual for o relatório, melhor para tomar decisões com mais agilidade.

Agora que você já conhece alguns dos principais relatórios financeiros da empresa, conte com a Valoreasy para te ajudar a impulsionar seu negócio. Conheça também outros 6 indicadores financeiros que você precisa considerar no seu negócio.